最後更新︰2024年11月25日

在職人士透過建立多元現金流來源,可減少對薪金收入的依賴,享有更高的財務獨立性,所以能夠每月穩定派息的投資產品向來份外受香港人歡迎,例如派息基金、債券基金、定期存款,以至買樓收租都是同一理由。派息基金與債券基金的特性雖有一些重疊之處,但並不完全相同,本文剖析2種基金產品的主要區別。

派息基金是什麼?與債券基金有什麼分別?

簡單來說,派息基金就像一個多元化的投資組合,基金經理會投資於不同類型的資產,包括股票、債券,甚至房地產信託基金(REITs),目標是為投資者帶來較高的派息收益,同時減低單一股票或資產類別對整體投資組合的影響。派息基金回報來源除了債券利息收入,還可以是高息股的股息、REITs收益分派、以至基金投資增值帶來的收益等。

至於債券基金投資於政府債券或企業債券等固定收益產品,派息來源主要是債券利息收入,收益相對穩定。

【更多理財資訊】不同年齡層的投資心法:20歲、30歲、40歲、50多歲及以後的建議

派息基金多久派一次息?

收息不同類型的收息產品派息頻率有別,例如香港政府發行的零售債券(例如iBond、銀債、綠債)就會每半年派一次息,至於派息基金的的派息頻率由管理基金的金融機構釐訂,派息頻率由半年、按季、按月不等。例如旨在是向投資者提供穩定利息收入跑贏通脹的Syfe收息寶(Income Plus)是一款每月派息的產品。

由於不同派息基金的派息頻率存在差異,投資者可以視年度化股息率作為比較不同基金表現的工具之一。

派息基金的2種收息方法的優劣

投資於派息基金賺取被動收入要決定收到的利如何處理,其一是將所得利息直接存入銀⾏賬⼾後當成一般流動資金,或將收到的利息再次投資進派息基金,而兩個收息選項各有優劣。

- 基金派息後直接落袋 (現金派息)

如果投資者目標是定期獲得現金收入,方便靈活運用現金,隨時應付突發開支,將基金派息直接存入銀⾏賬⼾會是理想之選,尤其適合已退休或需要固定收入的投資者

不過要留意,由於派息不作reinvest(再投資),長遠資產增值潛力或會較低。

- 基金派息用作再投資(累積型 )

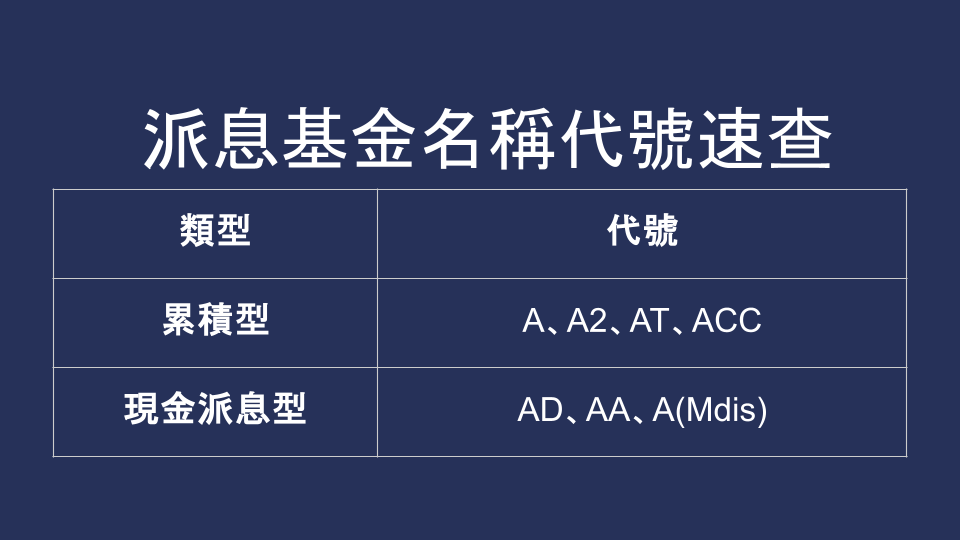

將派息基金的分派再投資可利息複利效應幫資產增值,且Syfe收息寶的再投資可以選擇自動進行減少人為投資決策的干擾,亦可節省交易費用。至於坊間的派息基金許多都會在基金名稱上標示派息類型,例如累積型派息基金名稱常見的代號是A、A2、AT、ACC,而每月會向投資者作現金派息的基金常見的代號是AD、AA、A(Mdis)。

但投資者要注意,將基金派息用作再投資的方案未能提供即時現金流,如果突然需要用錢就要賣出基金,所以比較適合年輕或無即時現金需求的投資者。

【更多理財資訊】如何輕鬆投資世界頂尖企業?簡單方法在此

派息基金vs債券基金點揀好?

揀選基金類型前,投資者要思考清楚以下問題:

1. 是否需要每月固定收入?訂立每月收入目標

如果投資者將$100,000投資在年息8%的派息基金,每月大約可以收到約$666收息,而揀最低風險類的債券基金年息甚或者只有3%,即每月只可以收到約$250利息

因此,投資者需要根據自己的收入目標,選擇合適的產品。不過要注意,較高的派息率往往意味著較高的投資風險,這就需要考慮第二個重要因素。

2. 風險承受能力大幾大?

每位投資者的風險承受能力都不盡相同,選擇收息產品時必須先了解自己。

保守型投資者或較年長的投資者會相對適合選擇債券基金,例如專注於投資等級品質的債券。雖然派息率相對地較低,但風險敝口也會較小。

進取型投資者則可考慮高收益派息基金,承受較高風險以換取更高回報。舉例Syfe收息寶- 進取組合專注於較⾼收益的固定收益資產類別,目標年化派息率 (每月派息)7.6%至8.6%,信⽤評級BBB+,屬於中至高風險評級。

3. 考慮自身資金運用情況及投資年期

投資收息產品類型時或如何利用派息時,需要考慮資金的使用時間:

長期投資者可考慮選擇累積型基金,透過複利效應實現資產增值 ;至於需要定期收入的投資者,則應選擇現金派息型產品,以獲得穩定現金流

值得注意的是,雖然很多收息產品都設有鎖定期,但Syfe收息寶並無任何鎖定期限制,投資者可以靈活調動資金,更能配合個人理財需要。

【更多理財資訊】投資猶如馬拉松,如何跑出優越成績?

4. 計算派息基金投資成本

當你透過派息基金進行長期投資時,複利效應能幫助你的本金不斷增長,但即使只是1%的投資費用差異會對最終回報產生很大的影響。很多投資者可能會想:「差幾個百分點,影響應該不大吧?」讓我們看一個簡單的例子:

| 項目 | 高收費方案 | 低收費方案 | 差異 |

| 年度管理費用 | 1.5% | 0.5% | 1.0% |

| 實際回報率 | 5.5% | 6.5% | 1.0% |

| 30年後投資總值 | $482,200 | $661,420 | $179,220 |

| 增長倍數 | 4.82倍 | 6.61倍 | 1.79倍 |

假設投資10萬港元,基金的基本回報率為每年 7%,投資期限是為30 年。

如果費用是1.5%,令實際回報率只有5.5%(7%-1.5%),30年後的投資總值有48.2 萬港元。

如果費用是 0.5%, 實際回報率就有6.5%(7%-0.5%),30年後的投資總值有66.1萬港元。

換言之僅僅 1% 的費用差異,30年後投資者總回報會少了約 18 萬港元,相當於低費用情況下回報的 37%。

透過選擇低成本的投資平台,能大幅提升長期投資回報。Syfe與傳統投資相比,可節省投資者⾼達60%的費⽤。目前市面上一般零售投資者需要支付約1.12%的基金費用,但透過Syfe,投資成本可以大幅降,如Syfe收息寶的基金費用僅為0.47%至0.56%,令個人投資者享受到機構投資者的待遇。另外,Syfe更會將全數基金銷售佣金回贈予客戶。

【更多理財資訊】每日買杯咖啡等於跌咗100萬美金?反思一些理所當然的財務建議

派息基金推薦|Syfe平台上的每月派息基選擇

Syfe投資產品「收息寶」,針對追求定期收入的投資者需求。提供恒常組合及進取組合兩種選擇,採用全權委託投資策略,定期調整資產配置。目標年化收益率高達6.0%至8.6%,每月派息。

恒常組合主要投資於投資級別債券,包括美國國債及優質企業債券;進取組合則涵蓋高收益債券、股票及另類收益資產,以獲取較高回報。2個組合均採用全權委託投資策略,將定期重新調整資產配置。

免責聲明︰

本文僅供參考,不應視為財務建議。本文無意推銷任何特定投資,也無意提供或建議買賣任何特定證券。所有形式的投資都有風險,包括損失全部投資金額的風險。過去的回報並不保證未來的表現。投資者應考慮自身情況。此處包含的資訊並不構成從事任何投資活動的要約、任何招攬、邀請或建議。本文章內容未經香港證券及期貨事務監察委員會審閱。