香港近年不時有地產商因永續債(Perpetual Bond)停派息而成為財經新聞頭條。本文說明詳解永續債(又稱永久債券、萬年債券、無限期債券)的主要特點、歷史變化、投資風險,以及為什麼永續債券常常被用來與股票進行比較,令投資者輕鬆明瞭永續債與其他固定收益產品的差異。

什麼是永續債?

永續債是一種沒有到期日的固定收益證券,發行者不需要在特定日期償還本金,而是承諾無限期支付利息,至於永續債券的利率通常有兩種形式:每次支付相同固定利率或隨市場波動的浮動利率。

近代的永續債通常附帶多項特殊條款,例如往往設有贖回機制(Call),允許發行人在特定日期提前贖回;若發行者在指定日子不贖回永續債,這些永續債的利率通常會遞增(Step-up)以補償投資者的風險。其他永續債條款包括利息支付條款、無違約/交叉違約條款、償還順序次級性條款、無擔保條款、利率重製條款等,並衍生出永續可轉換債(CoCo債)等固定收益產品。

【更多債券相關懶人包|派息基金vs債券基金分別係邊?點樣揀好?】

永續債的歷史與變化

永續債存在已久,例如在十二世紀,威尼斯城邦政府發行沒有固定到期日的戰爭債券prestiti,向債券持有人每年分兩次支付5%的固定年利率,亦可以在二級市場上自由買賣。

至於目前現存最古老的債券、荷蘭水務局於十七世紀因修復河流防洪設施而發行的永續債券,時至今日仍在支付利息。當時全球金融和貿易的中心荷蘭正面臨洪水威脅,而永續債券被當地政府發明,並利用為大型公共工程籌集資金的工具。

其中一份該寫在羊皮紙上、1648年發行永續債券目前由美國耶魯大學擁有,債券按1,200荷蘭盾的本金每年支付2.5%的利息,由於通貨膨脹和貨幣變化的影響,債券現在每年只支付約15歐元,但耶魯大學仍然定期派人前往荷蘭收取利息,以維持該份債券作為荷蘭金融黃金時代的標誌性地位。

英國政府亦在過去幾個世紀中多次發行永續債券,以管理國家債務及籌集資金,包括時任首相丘吉爾在一戰後發行了4%的永續債券為1917年發行的國家戰爭債券進行再融資。

至於現代的永續債券已不一定由政府發行,除了地產商以外,有許多永續債券是由銀行發行,目的是令銀行財政狀流符合巴塞爾資本協定III中關於資本充足率、壓力測試和市場流動性風險等規定的工具,而這些永續債券在特定條件下可能被轉換為銀行普通股,以增強銀行資本。

【投資懶策略人包|全球央行開啟減息周期 優質債券成投資新寵】

投資永續債券的風險

- 長期信用風險

因為永續債沒有到期日,同時發行機構在特定情況下可能暫停支付利息,且延遲派息不等同違約;同時長期由於沒有到期日,投資者難以預測實際投資期 - 贖回/不贖回風險

發行人可能在不利於投資者的時機贖回債券;至於當永續債到達可贖回日期而發行人選擇不贖回時,市場可能會質疑發行人的財務狀況,尤其對於財務基礎較弱的公司而言,不贖回永續債可能被視為違約風險上升的信號,從而導致債價下跌 - 利率風險

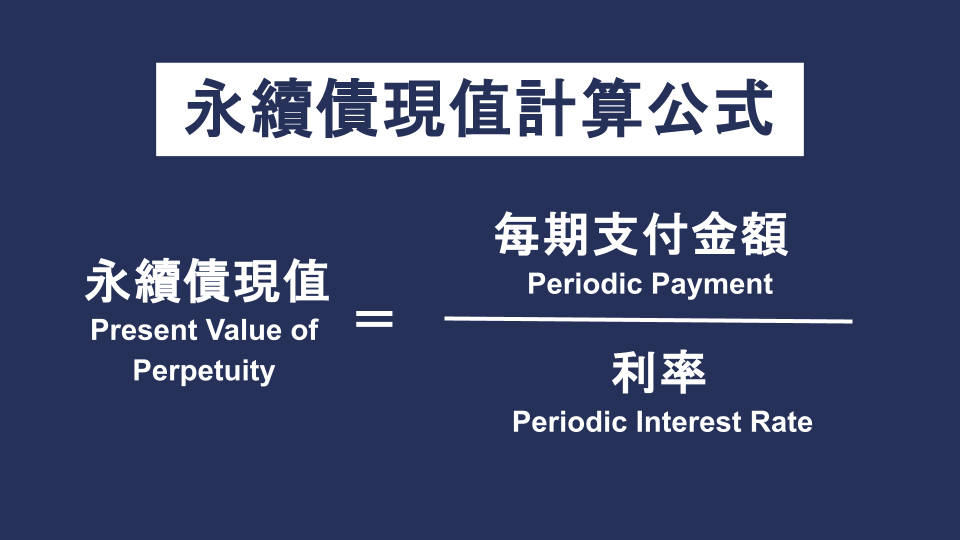

從財務角度而言,假設永續債的發行永遠不會償還本金的情況下,永續債現值等同於每期支付金額除以利率,所以當市場利率上揚,固定利率的永續債券理論上價值會隨之下降。

投資永續債與股票的異同

從財務角度來看,永續債兼具債券和股票的特性,有時會被視為「債券中的股票」。以下表格詳細比較永續債與股票的主要差異:

| 特徵 | 永續債券 | 股票 |

| 投資者身份 | 債權人 | 股東,即是公司的所有者 |

| 收益形式 | 定期支付利息(票息) | 股息或/及資本增值(股價上漲) |

| 償還順序 | 在破產時,通常在普通股之前償還 | 在破產時最後償還,優先於普通股的償還 |

| 參與管理 | 不參與公司經營管理 | 參與公司經營管理(如投票權) |

| 收益穩定性 | 收益相對穩定,固定利息支付 | 收益不穩定,取決於公司盈利狀況 |

| 價值影響因素 | 債價對利率變化敏感 | 股價對市場情緒及公司業績敏感 |

需要注意的是,在清償順序上,永續債處於債務和股權之間:普通永續債的償還順序優先於普通股、等同於普通債券,但具有損失吸收條款的永續債可能被視為更接近股權投資,所以投資者購買永續債前應當仔細閱讀相關條款。

【債券相關投資:防守型投資策略】

本文僅供參考,不應視為財務建議。本文無意推銷任何特定投資,也無意提供或建議買賣任何特定證券。所有形式的投資都有風險,包括損失全部投資金額的風險。過去的回報並不保證未來的表現。投資者應考慮自身情況。此處包含的資訊並不構成從事任何投資活動的要約、任何招攬、邀請或建議。本文章內容未經香港證券及期貨事務監察委員會審閱。